utworzone przez CryptoMining | sie 29, 2022 | DeFi

Użytkownicy zdecentralizowanych finansów (DeFi) mogą wykorzystywać swoje zasoby cyfrowe do pracy i generować pasywny dochód na różne sposoby. Jedną z taktyk jest zapewnienie płynności automatycznym animatorom rynku (AMM), w których użytkownicy mogą blokować lub stawiać swoje monety w zamian za udział w opłatach transakcyjnych lub tokenach zarządzania.

Na przykład Curve Finance, zdecentralizowana giełda (DEX), która wykorzystuje AMM w celu ułatwienia handlu zasobami cyfrowymi, rozdziela 50% swoich wygenerowanych opłat między dostawców płynności (LP). Warto zauważyć, że Curve koncentruje się na efektywnym handlu stablecoinami, co pozwala również dla LP zminimalizować ryzyko nietrwałej straty.

Pomimo swoich zalet Curve może być dość myląca i onieśmielająca dla nowych użytkowników DeFi. Convex Finance ma na celu rozwiązanie tego problemu. Ułatwiając optymalizację zapewniania płynności na Curve i zwiększając nagrody CRV, protokół zyskał ostatnio na popularności.

Co to jest Curve Finance (CRV)?

Curve to popularny AMM, który oferuje wysoce wydajny sposób wymiany tokenów, uwzględniając jedynie pule płynności składające się z podobnie zachowujących się aktywów. Te aktywa to głównie stablecoiny, ale obejmują również różne tokenizowane wersje stablecoinów i inne główne kryptowaluty, takie jak Bitcoin.

Warto zauważyć, że formuła cenowa Curve czyni ją niezwykle użyteczną do wymiany pomiędzy tokenami, które pozostają w stosunkowo podobnym przedziale cenowym. Pozwala użytkownikom uniknąć bardziej niestabilnych aktywów kryptograficznych, jednocześnie uzyskując wysokie stopy procentowe, dzięki czemu protokół jest szczególnie konserwatywny, ponieważ sprzyja stabilności.

W ten sposób Curve utrzymuje niskie opłaty, niski poślizg i prawie bez ryzyka nietrwałej straty. Aby zrekompensować niskie opłaty, które otrzymują dostawcy płynności, zapewnia nagrody w postaci tokenów CRV i odsetek poprzez integrację z zewnętrznymi protokołami DeFi.

CRV jest tokenem zarządzania CurveDAO, zdecentralizowanej organizacji autonomicznej (DAO) prowadzącej Curve Finance. Token jest stale dystrybuowany do dostawców płynności protokołu, a stawka spada z roku na rok.

Tokeny CRV można zamienić na veCRV (CRV z zastrzeżonym głosowaniem), które można wykorzystać w zarządzaniu, zwiększaniu nagród, zarabianiu opłat transakcyjnych i otrzymywaniu zrzutów. Im więcej veCRV zgromadzi użytkownik, tym bardziej może zwiększyć swoje nagrody CRV z puli płynności.

Użytkownicy mogą maksymalnie zwiększyć swoje nagrody CRV o 2,5x, ale muszą zastosować maksymalną kwotę veCRV wymaganą dla ich zdeponowanej płynności. Oczywiście, im więcej tokenów CRV użytkownik zdeponuje, tym więcej veCRV będzie wymagane, aby zwiększyć nagrody nawet 2,5 raza.

Dla małych dostawców płynności jest dość niewygodne kupowanie CRV, blokowanie ich części w veCRV, a następnie używanie veCRV do zwiększania pozostałych nagród CRV. Podobnie, duzi dostawcy płynności mogą mieć trudności ze zgromadzeniem wystarczającej liczby veCRV potrzebnej do maksymalnego zwiększenia ich astronomicznej wartości CRV. W tym miejscu do gry wkracza Convex Finance.

Co to jest Convex Finance?

Zbudowany na bazie Curve Finance, Convex Finance (CVX) to innowacyjny protokół DeFi, który umożliwia posiadaczom tokenów CRV i dostawcom płynności Curve zdobywanie dodatkowych nagród i zwiększanie ich stóp procentowych. Aby jeszcze był bardziej korzystny dla użytkowników, platforma nie pobiera opłaty za wypłatę i znikome opłaty za wyniki.

Convex osiąga to, umożliwiając użytkownikom łączenie zasobów. Platforma następnie wykorzystuje wszystkie zgromadzone aktywa, aby pozyskać więcej CRV, konwertuje je na veCRV i wykorzystuje veCRV do zwiększenia nagród CRV dla wszystkich posiadaczy tokenów Curve LP. Bez względu na to, jak duża lub mała jest stawka użytkownika w puli Curve, Convex zwykle pozwala mu zwiększyć nagrody nawet o 2,5 raza, o ile mają tokeny Curve LP.

Zasadniczo Convex pozwala dwóm grupom użytkowników Curve generować zwiększone nagrody: Curve LP i posiadacze CRV. Dostawcom płynności Curve wypłacane są zwiększone zachęty CRV, jeśli korzystają z Convex, głównie dlatego, że inni użytkownicy również zablokowali swoje tokeny CRV za pomocą protokołu.

Podobnie, osoby obstawiające CRV mogą zdobyć dodatkowe nagrody, blokując swoje monety w Convex Finance. Oprócz opłat transakcyjnych z platformy Curve i kwoty CRV, obstawiający otrzymają również nagrody CVX. CVX jest natywnym tokenem Convex, bitym proporcjonalnie za każdy token CRV zgłaszany w Convex Finance przez dostawców płynności Curve.

Poprzez dalsze obstawianie tokenów CVX na Convex, użytkownicy będą mogli zdobywać tokeny cvxCRV. CvxCRV to tokenizowana forma veCRV. Przynosi również dochody, oferując posiadaczom nagrody z protokołu Convex i opłaty administracyjne z protokołu Curve.

Warto jednak zauważyć, że obstawianie na platformie Convex jest transakcją w jedną stronę. Gdy użytkownicy przekonwertują CRV na cvxCRV, nie będą mogli wrócić. Dzieje się tak, ponieważ przekonwertowany CRV zostanie zablokowany w protokole Curve i stanie się tokenami Curve Liquidity Pool, które są odpowiedzialne za maksymalizację zachęt dla całego ekosystemu Convex.

Midas.Investments wykorzystuje Convex Finance do zwiększania nagród w strategiach CeDeFi

Midas.Investments , pierwsza platforma powiernicza CeDeFi, stara się tworzyć dochodowe narzędzia inwestycyjne dla użytkowników poprzez opracowywanie strategii, które łączą pracę z różnymi aktywami kryptograficznymi i różnymi protokołami. Niektóre z tych strategii wykorzystują Convex Finance do oferowania zwiększonych nagród.

W szczególności Midas.Investments wykorzystuje Convex Finance w strategii CeDeFi zwanej DeFi Token Farming . Strategia to koszyk motywowanych pul płynności z tokenami DeFi na Convex Finance, które mogą generować do 35% ROI.

Uruchomienie strategii inwestycyjnych CeDeFi na Midas Investments

Ta strategia wykorzystuje najwyższej klasy pule płynności w DeFi z niektórymi głównymi kryptowalutami. Convex jest głównym źródłem zysku tej strategii, z każdą pulą płynności, w tym premią motywacyjną z protokołu. Strategia działa jako długa pozycja w całym ekosystemie DeFi.

Obecnie strategia DeFi Token Farming wykorzystuje pięć puli płynności, które obejmują CRV + cvxCRV, CRV + ETH, CVX + ETH, FXS + cvxFXS, Silo + FRAX, z których każda ma oferować około 25% RRSO, odpowiednio 30%, 40%, 30% i 60%.

Midas.Investments to powiernicza platforma CeDeFi, która stara się wypełnić lukę między CeFi i DeFi, łącząc niezawodność tego pierwszego z wysoką rentownością tego drugiego. Platforma wdraża surową politykę zarządzania ryzykiem i obowiązkowe audyty wszystkich produktów w celu zwiększenia standardów bezpieczeństwa i przejrzystości przy jednoczesnym ograniczeniu możliwości oszustwa.

Miłego tyczenia!

Jeśli szukasz ogólnych informacji na temat kryptowaluty, wiadomości kryptograficznych, wskazówek, przewodników, strategii, fintech, nowych technologii, przestrzeni handlowej, inwestycji w krypto i wielu innych? CryptoMining.com.pl to miejsce, do którego należy się wracać. Odwiedzaj naszą stronę oraz nasze media społecznościowe, również zapisz się do naszego newslettera, abyśmy mogli wspólnie wywierać wpływ na rozwijającą się technologie blockchain.

Norbert

utworzone przez CryptoMining | sie 26, 2022 | DeFi

Jak wiecie, zbliża się wielka fuzja. To właśnie planują zrobić podczas fuzji. Pierwszym priorytetem Midas.Investments w nadchodzącym połączeniu jest bezpieczeństwo funduszu, drugim priorytetem jest rentowność.

- Planują wyjść ze wszystkich naszych strategii ETH i DeFi, zamknąć pozycje trendów i uzyskać natywne aktywa ETH w nowych portfelach, aby otrzymać migawkę i zabezpieczyć się przed potencjalną zmiennością rynku. Wciąż dyskutują, czy muszą przekonwertować strategie CeDeFi w ETH.

- Jeśli Fireblocks obsługuje łańcuch ETH PoW w pierwszym dniu, to pozostawią aktywa na Fireblocks, który jest najlepszą infrastrukturą powierniczą. W tej sprawie komunikują się z Fireblocks.

- Jeśli Fireblocks nie zapewni szybkości dodawania nowego łańcucha, którego potrzebują, Midas przeniesie zasoby do własnej infrastruktury powierniczej, aby odebrać potencjalny zrzut.

- Po wykonaniu zrzutu ich planem jest zdobycie całego ETH_PoW i wszystkich aktywów, które będą obsługiwane przez fork, a następnie ich sprzedaż, konwersja na ETH i dodanie ETH do salda każdego posiadacza ETH.

Akademia CeDeFi: AMM, Pule płynności, Produkcja zysku, Nietrwała strata

Zrobią wszystko, aby zmaksymalizować Twoją wartość z tego połączenia. Będą na bieżąco informować o połączeniu. Istnieje szansa, że podczas fuzji ograniczą transakcje swap i wpłaty/wypłaty na krótki okres czasu.

Ich rada dotycząca tego połączenia polega na zamknięciu wszystkich pul DeFi, aktywów niestabilnych, pozycji kredytowych i tak dalej. W oparciu o ich badania, fork ETH PoW nie będzie wspierał poprzedniej płynności i stabilnych monet. Te kontrakty zostaną zamrożone na początku, więc nie ma szans na podwojenie Twoich aktywów DeFi, w tym stabilnych monet. przekonwertują na ETH i dodadzą ETH do salda każdego posiadacza ETH.

Miłego tyczenia!

Jeśli szukasz ogólnych informacji na temat kryptowaluty, wiadomości kryptograficznych, wskazówek, przewodników, strategii, fintech, nowych technologii, przestrzeni handlowej, inwestycji w krypto i wielu innych? CryptoMining.com.pl to miejsce, do którego należy się wracać. Odwiedzaj naszą stronę oraz nasze media społecznościowe, również zapisz się do naszego newslettera, abyśmy mogli wspólnie wywierać wpływ na rozwijającą się technologie blockchain.

Norbert

utworzone przez CryptoMining | sie 25, 2022 | DeFi

Sektor finansów zdecentralizowanych (DeFi) jest pełen nowych możliwości. Od zautomatyzowanych animatorów rynku (AMM), które pozwalają użytkownikom na handel cyfrowymi aktywami bez zezwolenia, po pule płynności, w których użytkownicy mogą „gospodarować” plonami i cieszyć się wysokimi RRSO, istnieje wiele sposobów na czerpanie korzyści z DeFi.

Jednak przed przystąpieniem do tej obiecującej branży Midas.Investments zaleca zrozumienie niektórych jej głównych elementów, sposobu ich działania i związanego z nimi ryzyka.

Czym są AMM?

Zautomatyzowani animatorzy rynku (AMM) to zdecentralizowane pule transakcyjne, które pozwalają uczestnikom rynku kupować lub sprzedawać kryptowaluty w sposób prawny i automatyczny. AMM ewoluowały, aby stać się jedną z najpopularniejszych aplikacji DeFi, ponieważ zasilają wszystkie zdecentralizowane giełdy (DEX).

Aby lepiej zrozumieć AMM, ważne jest, aby wiedzieć, kim są animatorzy rynku. W tradycyjnych finansach animatorzy rynku są dostawcami płynności, którzy podają zarówno cenę kupna, jak i sprzedaży aktywów zbywalnych w nadziei na osiągnięcie zysku na spreadzie bid-ask lub na obrocie.

Banki i firmy maklerskie są głównymi animatorami rynku w TradFi. Są to zazwyczaj organizacje tradycyjne, które ułatwiają proces wymagany do zapewnienia płynności parom handlowym na scentralizowanych giełdach. Niektórzy z największych animatorów rynku to nazwiska znane wszystkim, w tym Morgan Stanley, Credit Suisse, Deutsche Bank i wiele innych.

Ponieważ tradycyjni animatorzy rynku są kontrolowani przez scentralizowane podmioty, mają pełną kontrolę nad swoją działalnością. Daje im to również możliwość manipulowania rynkami dla własnej korzyści. Na przykład animator rynku może kupować akcje firmy na własne rachunki, a następnie obracać je kilka godzin później z zyskiem.

Aby rozwiązać ten problem, DeFi stworzyło AMM. Wykorzystując technologię blockchain i moc inteligentnych kontraktów, zestawu programów przechowywanych w łańcuchu bloków, które działają, gdy spełnione są z góry określone warunki, AMM automatyzują proces zapewniania płynności parom handlowym, eliminując potrzebę scentralizowanych podmiotów, a także czyniąc transakcje bardziej wydajnymi i przezroczystymi.

AMM są kluczowym elementem DeFi, ponieważ zasilają wszystkie DEX-y. Zamiast korzystać z księgi zamówień, takiej jak scentralizowane giełdy (CEX), DEX używają AMM, które z kolei wykorzystują inteligentne kontrakty do określania ceny kryptowalut i zapewniania płynności.

Technicznie rzecz biorąc, użytkownicy DEX nie handlują z kontrahentami, a raczej z płynnością zamkniętą w inteligentnych kontraktach. Te inteligentne kontrakty są często nazywane pulami płynności. Przykłady AMM obejmują Uniswap, Balancer i Curve.

Czym są pule płynności?

Pule płynności to stosy aktywów cyfrowych zamkniętych w inteligentnej umowie, która zapewnia niezbędną płynność DEX-om. Jak wspomniano powyżej, pule płynności są istotną częścią AMM i jedną z fundamentalnych technologii obecnego ekosystemu DeFi.

Aby lepiej zrozumieć pule płynności, ważne jest, aby najpierw poznać płynność. Mówiąc prościej, płynność ma miejsce wtedy, gdy aktywa są szybko i skutecznie zamieniane na gotówkę, unikając gwałtownych wahań cen. Dlatego łatwo zauważyć, że płynność jest istotną częścią zarówno rynku kryptograficznego, jak i finansowego.

Jeśli składnik aktywów jest niepłynny, zarówno w TradFi, jak i DeFi, przekształcenie go w gotówkę lub inne aktywa płynne zajmuje trochę czasu. W tym okresie użytkownicy mogą również napotkać poślizg, który jest różnicą między oczekiwaną ceną transakcji a ceną, po której transakcja jest wykonywana, a tym samym kończą z mniejszą ilością gotówki niż początkowo oczekiwano.

W TradFi banki, instytucje finansowe, główne firmy handlowe (PTF) i inne organizacje zapewniają płynność. Ponieważ jednak DeFi ma na celu podcięcie scentralizowanych podmiotów, wykorzystuje pule płynności do gromadzenia płynności.

W przeciwieństwie do TradFi, gdzie zamożni klienci mogą zapewnić tylko płynność, wszyscy użytkownicy DeFi mogą stać się dostawcami płynności, o ile spełniają wymagania zapisane na stałe w inteligentnych kontraktach różnych AMM. Użytkownicy, którzy zapewniają płynność, nazywani są dostawcami płynności (LPs)

Aby zachęcić LP, pule płynności w DeFi oferują nagrody w zamian za ilość dostarczanej płynności. Ta nagroda jest zwykle ułamkiem opłat generowanych przez DEX lub AMM i jest dystrybuowana w postaci natywnego tokena protokołu. Te tokeny można następnie wykorzystać na różne sposoby lub po prostu wymienić na gotówkę.

Co to jest uprawa plonów?

DeFi obfituje w możliwości zarabiania pieniędzy, które umożliwiają użytkownikom wykorzystanie kryptowalut i generowanie dochodów. Jedną z takich strategii jest uprawa plonów, czyli proces pożyczania kryptowalut na platformie DeFi w zamian za kryptowaluty.

Aby zachęcić LP do umieszczania lub zamykania swoich aktywów kryptograficznych, protokoły uprawy plonów oferują wysokie nagrody, które mogą stanowić procent opłat transakcyjnych, odsetki od pożyczkodawców lub ich tokeny zarządzania. Te zwroty są wyrażone jako roczna stopa zwrotu (APY).

Stawka RRSO protokołu uprawy plonów jest proporcjonalna do całkowitej wartości postawionych aktywów. Ponieważ coraz więcej inwestorów zamyka swoje środki w puli płynności, wartość wyemitowanych zwrotów spada. Z drugiej strony, gdy inwestorzy zaczynają wycofywać swoje fundusze, kurs APY wzrasta, aby przyciągnąć nowych graczy i zwiększyć płynność.

Początkowo hodowcy plonów mogli stawiać swoje aktywa i zdobywać nagrody. Jednak wraz z nasileniem tak zwanego wydobywania płynności, które umożliwia hodowcom plonów uzyskanie nowego tokena, a także zwykłego zwrotu, uprawa plonów stała się jeszcze bardziej potężna i atrakcyjna.

Wydobywanie płynności stało się popularne po tym, jak Compound zaczął wydawać swój token zarządzania COMP użytkownikom swojej platformy. W tym czasie Compound zyskał ogromną popularność, zwiększając zwroty z depozytów na swojej platformie pożyczkowej za pomocą nagród w postaci tokenów COMP. Rosnąca w zawrotnym tempie wartość COMP uczyniła ten program jeszcze bardziej atrakcyjnym.

Co to jest utrata nietrwała?

Rolnictwo wydajności w DeFi oferuje możliwość uzyskania wysokich zysków, ale wiąże się również z pewnym ryzykiem. Oprócz oczywistych zagrożeń związanych z hakowaniem i eksploatacją, istnieje również nietrwała utrata plonów.

Strata nietrwała odnosi się do faktu, że wartość wycofania się z uprawy plonów w dolarach jest niższa niż wartość depozytu w dolarach. Może się tak zdarzyć, jeśli wartość kryptowaluty, którą blokuje użytkownik, spadnie. Na przykład, jeśli użytkownik postawi 2 ETH, gdy cena ethereum wynosi 4000 USD i wycofuje się, gdy cena wynosi 2000 USD, poniósł nietrwałą stratę.

Jak sama nazwa wskazuje, ta strata jest nietrwała, ponieważ żadna strata nie nastąpi, jeśli kryptowaluty odzyskają swoje straty (tj. powrócą do tej samej ceny, kiedy zostały zdeponowane na AMM). Ponadto dostawcy płynności nagrody mogą pomóc zrównoważyć narażenie na ryzyko nietrwałej straty.

Należy zauważyć, że dostawcy płynności nie mogą uniknąć nietrwałych strat na niestabilnych kryptowalutach, takich jak ETH. Mogą jednak uniknąć tymczasowych strat, wybierając pary stablecoin, które oferują najlepszy zakład przeciwko nietrwałej stracie, ponieważ są w większości stabilne.

Midas.Investments wykorzystuje AMM, pule płynności w strategiach CeDeFi

Midas.Investments , pierwsza platforma powiernicza CeDeFi, która służy jako brama między DeFi i CeFi, wykorzystuje strategie, które łączą pracę z aktywami cyfrowymi i różnymi protokołami w celu tworzenia dochodowych intuicyjnych narzędzi inwestycyjnych. Niektóre z tych strategii wykorzystują AMM i pule płynności, aby oferować użytkownikom wysokie zwroty.

Uruchomienie strategii inwestycyjnych CeDeFi na Midas Investments

Na przykład Midas.Investments ujawnił niedawno trzy nowe strategie „CeDeFi”, mające na celu stworzenie nowych możliwości dla użytkowników Midasa podczas obecnej bessy. Jedna z tych strategii, zwana DeFi Token Farming , to koszyk motywowanych pul płynności z tokenami DeFi na popularnych AMM (takich jak Curve), które mogą generować do 35% zwrotu z inwestycji.

Strategia DeFi Token Farming wykorzystuje najwyższej klasy pule płynności we wszystkich DeFi, z których każda obejmuje premie motywowane przez Convex. Convex to platforma dla posiadaczy tokenów CRV i dostawców płynności Curve, umożliwiająca zdobywanie dodatkowych nagród odsetkowych i stanowi główne źródło rentowności strategii.

Przegląd Alpha Homora: Protokół hodowli wykorzystującej lewarowane plony

Warto zauważyć, że pozostałe dwie strategie CeDeFi wykorzystują Alpha Ho mora , produkt rolniczy z dźwignią, aby tworzyć lewarowane pozycje w koszyku pul płynności ETH-Stable. Strategie zwane „Soft Long on ETH” i „Soft Short on ETH” mają na celu wygenerowanie 45% ROI i 25% ROI poprzez ruchy cen ETH i nagrody za zapewnienie płynności.

Midas.Investments to powiernicza platforma CeDeFi, która stara się wypełnić lukę między CeFi i DeFi, łącząc niezawodność tego pierwszego z wysoką rentownością tego drugiego. Platforma wdraża ścisłą politykę zarządzania ryzykiem i obowiązkowe audyty wszystkich produktów w celu zwiększenia standardów bezpieczeństwa i przejrzystości przy jednoczesnym ograniczeniu możliwości oszustwa.

Miłego tyczenia!

Jeśli szukasz ogólnych informacji na temat kryptowaluty, wiadomości kryptograficznych, wskazówek, przewodników, strategii, fintech, nowych technologii, przestrzeni handlowej, inwestycji w krypto i wielu innych? CryptoMining.com.pl to miejsce, do którego należy się wracać. Odwiedzaj naszą stronę oraz nasze media społecznościowe, również zapisz się do naszego newslettera, abyśmy mogli wspólnie wywierać wpływ na rozwijającą się technologie blockchain.

Norbert

utworzone przez CryptoMining | sie 23, 2022 | Kryptowaluty

Kryptografia instytucjonalna trwa

Jedną z wielkich narracji, które napędzały hossę na lata 2020-2021, był pomysł, że instytucje w końcu wdrażają kapitał w kryptowaluty. Zaczęło się od funduszy hedgingowych, ale rozszerzyło się na emerytury i stało się częścią bilansów przedsiębiorstw.

Od około połowy zeszłego roku narracja wokół instytucji wchodzących na kryptowaluty jest znacznie spokojniejsza. Chociaż historie mogą już nie napędzać cykli informacyjnych, nawet w głąb bessy powiązania między kryptowalutami, a tradycyjnymi rynkami wciąż rosną.

Część z nich dotyczy nowych uczestników rynku. BlackRock, największy na świecie zarząd aktywami, ogłosił niedawno Bitcoin Private Trust. W ten sposób gracz TradFi zajmuje się również problemami środowiskowymi Bitcoina, mówiąc, że rośnie przejrzystość w zakresie zrównoważonego wydobycia. Oprócz tego, dziewięciocyfrowe fundusze venture capital ogłosiły w tamtym tygodniu, że ich komandytariuszami byli między innymi fundusz hedgingowy Bill Ackman i fundusz emerytalny Texas Teacher’s Retirement System.

Fed podjął również kroki w celu wyjaśnienia , w jaki sposób nowe instytucje finansowe mogą bezpośrednio uzyskać dostęp do systemu płatności za pośrednictwem tak zwanych „kont głównych” – znaczący krok dla infrastruktury instytucjonalnej branży.

Rynki niedźwiedzi są do budowania!

Najnowsze w…

Sytuacja gotówkowa Tornado

Konsekwencje amerykańskiego sankcjonowania Tornado Cash trwają. Pod koniec ubiegłego tygodnia dowiedzieliśmy się, że holenderskie władze aresztowały jednego z twórców protokołu – poważny atak na głęboko zakorzenione przekonanie w branży kryptograficznej, że kodem jest mowa. Ponadto większość dyskusji na Twitterze w tym tygodniu dotyczyła tego, czy przejście Ethereum na Proof-of-Stake otwiera więcej możliwości, że duże instytucjonalne podmioty zajmujące się tyczeniem będą zmuszone do cenzurowania transakcji pod kątem zgodności z OFAC.

Najnowsze w…

Spekulacje dotyczące recesji

Sygnały makroekonomiczne rzadko bywały tak mylące jak teraz. W tamym tygodniu znaczący nowojorski indeks przemysłowy spadł tak samo, jak w pierwszych tygodniach Covid-19, a nastroje wśród budowniczych domów spadły ósmy tydzień z rzędu. Są to sygnały ostrzegawcze, które nawiązują do globalnego kryzysu finansowego. W tym samym czasie produkcja przemysłowa w USA wzrosła podwójnie według szacunków ekonomistów. W tym momencie prawie każdy drapie się po głowie i uświadamia sobie, że być może nasze stare modele nie mają już sensu.

Najciekawsza historia danych tygodnia…

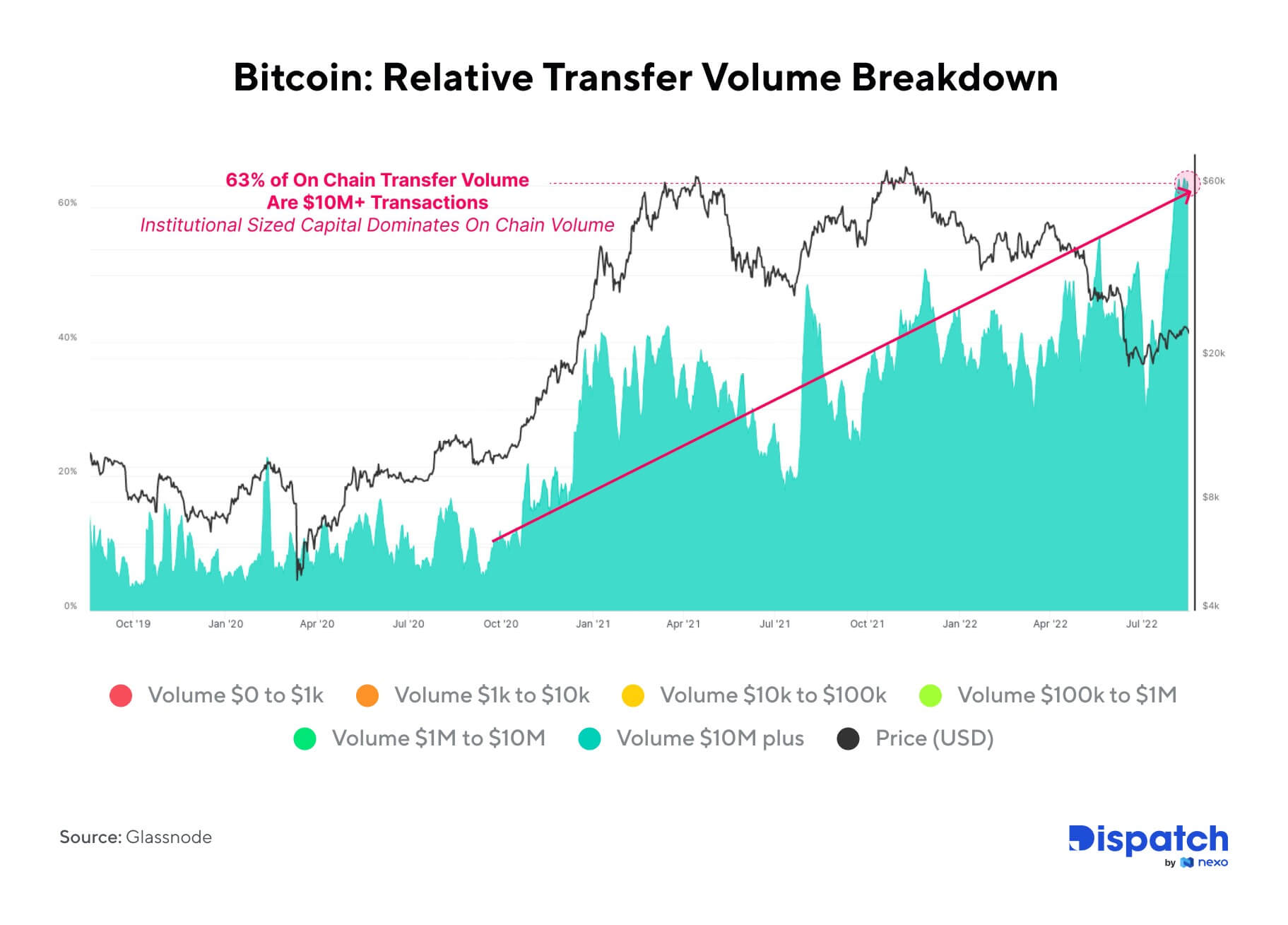

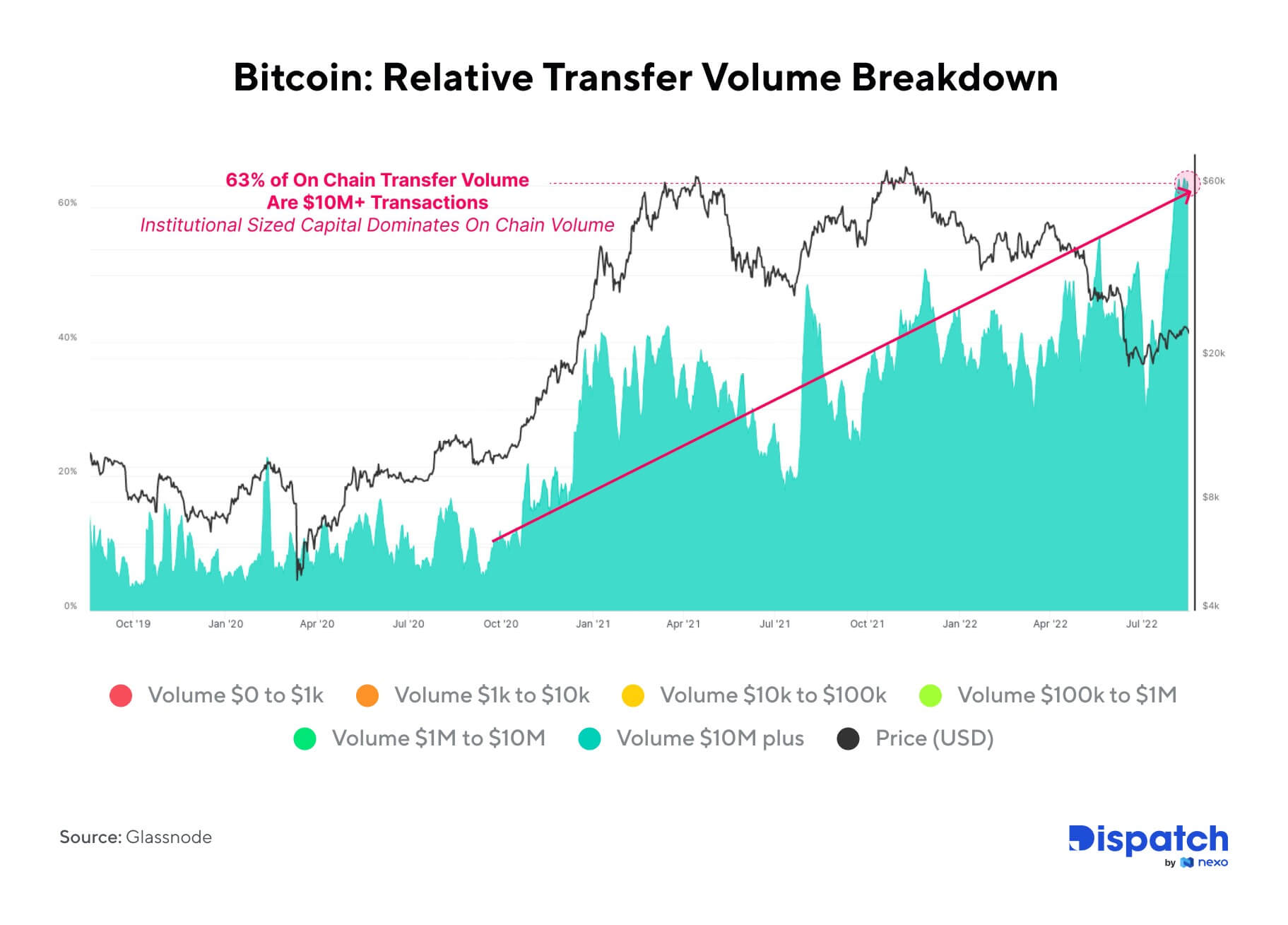

Transakcje o wartości ponad 10 mln USD stanowią większość transferów BTC

W naszej Wielkiej Idei powyżej omówiliśmy, w jaki sposób instytucjonalizacja trwa nieprzerwanie. Jednym z miejsc, które się pojawia, jest względny podział wolumenu transferu Bitcoina według wielkości. Według Glassnode około 63% obecnego wolumenu on-chain na Bitcoinie pochodzi z transferów powyżej 10 milionów dolarów. Liczba ta stale rośnie od połowy końca 2020 r. Sugeruje to nie tylko zwiększoną rolę dużych graczy instytucjonalnych w przestrzeni kryptograficznej, ale także oznacza, że BTC czuje się komfortowo w swojej roli jako globalna warstwa rozliczeniowa.

Gorące tematy

O czym rozmawia społeczność

Bout mówi wszystko.

Auć. To jest naprawdę to, co wybrali?

Panie Cudowny, zatrudniamy.

Na co uważać w tym tygodniu:

- Czy szczyt Fed w Jackson Hole wskaże nowe ścieżki dla gospodarki?

- Czy uzyskamy jakąś jasność z danych makro?

- Czy „psie” monety będą kontynuować swój antycykliczny bieg?

Miłego tyczenia i pozytywnych wrażeń z korzystania z portfela NEXO!

Jeśli szukasz ogólnych informacji na temat kryptowaluty, wiadomości kryptograficznych, wskazówek, przewodników, strategii, fintech, nowych technologii, przestrzeni handlowej, inwestycji w krypto i wielu innych? CryptoMining.com.pl to miejsce, do którego należy się wracać. Odwiedzaj naszą stronę oraz nasze media społecznościowe, również zapisz się do naszego newslettera, abyśmy mogli wspólnie wywierać wpływ na rozwijającą się technologie blockchain.

Norbert

utworzone przez CryptoMining | sie 18, 2022 | DeFi

Około 15 września Ethereum, druga co do wielkości kryptowaluta pod względem kapitalizacji rynkowej, przejdzie jedną z największych aktualizacji w historii – obecny Ethereum Mainnet połączy się z siecią Beacon Chain proof-of-stake. Dzięki temu połączeniu Ethereum przechodzi od proof-of-work do proof-of-stake i przygotowuje grunt pod przyszłe aktualizacje skalowania.

Pytanie, które możesz zadać jako osoba trzymająca Ether na Cake DeFi, brzmi: co to dla mnie oznacza? Czy wszystko będzie przebiegać jak zwykle, czy są jakieś inne kroki, które muszę podjąć?

Dlaczego odbywa się fuzja?

Początkowo uruchomiony z algorytmem konsensusu proof-of-work (PoW) w 2015 roku, wizją Ethereum zawsze było stać się energooszczędną siecią proof-of-stake (PoS).

Wczesne lata były naznaczone poszukiwaniem mechanizmu POS z niezbędnym bezpieczeństwem i wydajnością. W 2017 roku skupiono się na dobrze zorganizowanej transformacji – kluczowym kroku, ponieważ modernizacja całego systemu jest porównywalna z operacją na otwartym sercu, gdzie blockchain nie może być utrzymany podczas tego procesu.

Rozwiązanie: Łańcuch Beacon . Beacon Chain to niezależna sieć z warstwą konsensusu PoS. Działa równolegle z obecną siecią Ethereum Mainnet, gdzie warstwa konsensusu pozostaje PoW. Głównym celem Beacon Chain jest utrzymywanie łańcucha PoS niezależnego od sieci Ethereum Mainnet, tak aby wszystkie konta, salda i inteligentne kontrakty nie mogły zostać naruszone.

Wraz ze zbliżającym się Merge proof-of-work zostanie trwale zastąpiony proof-of-stake i te dwa systemy połączą się. W wyniku połączenia Beacon Chain będzie oficjalnie używany jako silnik do produkcji bloków. Nie będzie już możliwe tworzenie prawidłowych bloków poprzez kopanie. Zamiast tego rolę tę przejmą walidatory proof-of-stake, które będą sprawdzać wszystkie transakcje i proponować bloki.

Najlepszą rzeczą w Merge jest to, że żadna historia nie jest stracona. Wraz z połączeniem Mainnet i Beacon Chain, cała historia transakcji Ethereum również zostanie połączona. Proces jest automatyczny, więc nie musisz się o nic martwić.

Czy mogę wybrać, w którym łańcuchu pozostać?

Właściwie nie ma możliwości wyboru łańcucha, ponieważ po połączeniu cała sieć przełączy się na nowy mechanizm konsensusu proof-of-stake. Wszystkie usługi związane z Ethereum na platformie Cake DeFi będą obsługiwać nowy łańcuch Ethereum proof-of-stake.

W przypadku, gdyby węzły kontynuowały wydobywanie wersji Ethereum PoW, byłoby to wówczas na widelcu mniejszościowym, gdzie koszty operacyjne byłyby znacznie wyższe niż potencjalna wartość monety. Jednak górnicy są zachęcani do działania z zyskiem, więc oczekuje się, że wszyscy uczestnicy PoW zaczną kopać na innych blockchainach innych niż Ethereum PoW, które są po prostu znacznie bardziej lukratywne i opłacalne.

Czy Cake DeFi będzie obsługiwać potencjalną wersję Ethereum PoW?

W mało prawdopodobnym przypadku, gdy monety PoW zostaną wydane po połączeniu, Cake DeFi oceni, jak rozprowadzić rozdwojone tokeny. Jeśli Cake DeFi zdecyduje się na dystrybucję tokenów rozwidlonych, klienci z ETH w swoich portfelach Cake DeFi otrzymają tokeny rozwidlone na podstawie ich sald ETH w momencie tworzenia migawki forku . W związku z tym pakiety pożyczek nie zostaną naruszone, gdy zostaną uruchomione 19 sierpnia.

Czy cena gazu spadnie?

Połączenie nie zwiększa przepustowości sieci, po prostu zmienia mechanizm konsensusu i w efekcie nie obniża opłat za gaz. Dzięki przyszłym aktualizacjom mapy drogowej Ethereum, takim jak sharding, ten problem zostanie rozwiązany, a ceny gazu zostaną obniżone. Jednak sharding jest obecnie uważany za niższy priorytet niż scalanie.

Czy połączenie wpłynie na opłatę za utworzenie adresu?

Nie, nie ma bezpośredniego związku między kosztem utworzenia nowego adresu Ethereum a przejściem na blockchain typu „proof-of-stake”. Klienci Cake DeFi bez aktywnych adresów Ethereum już korzystają ze znacznej obniżki do zaledwie 25 USD z planowanymi dalszymi obniżkami; jest to niezależne od łączenia.

Pamiętaj, że opłata jest pobierana w momencie potwierdzenia. Jeśli Twój depozyt wynosi 1000 USD lub więcej, opłata za gaz zostanie zwrócona. Nie ma opłaty za kolejne wpłaty. W ramach ich zaangażowania w dążenie do najlepszych stawek w branży, Cake DeFi stale dostosowuje swoje opłaty, aby odzwierciedlały warunki rynkowe.

Nowi użytkownicy Cake DeFi otrzymają premię powitalną w wysokości 30 USD , jeśli przeznaczą co najmniej 50 USD na zamrażarkę lub produkt pożyczkowy (obowiązują warunki).

Życzymy dużych nagród oraz przyjemnych wrażeń z korzystania z CakeDefi, Midas Investments i NEXO!

Jeśli szukasz ogólnych informacji na temat kryptowaluty, wiadomości kryptograficznych, wskazówek, przewodników, strategii, fintech, nowych technologii, przestrzeni handlowej, inwestycji w krypto i wielu innych? CryptoMining.com.pl to miejsce, do którego należy się wracać. Odwiedzaj naszą stronę oraz nasze media społecznościowe, również zapisz się do naszego newslettera, abyśmy mogli wspólnie wywierać wpływ na rozwijającą się technologie blockchain.

Norbert

KANTORY CRYPTO

KANTORY CRYPTO Facebook

Facebook Twitter

Twitter Discord

Discord

NOWE KOMENTARZE